-

![[image]](https://www.balancer.ru/cache/forums/attaches/2020/04/128x128-crop/11-8526517-18e859d9-2a33-4636-9d0f-cd9857fb5d3d.jpeg)

Невеселые перспективы экономики США

Теги:

Четыре крупнейшие IT-компании США с разницей в полчаса опубликовали квартальные отчеты, которые превзошли ожидания рынка. Прибыль Amazon на акцию почти в 10 раз превысила прогнозы, а Apple установила рекорд. После отчетов совокупная рыночная стоимость компаний выросла на $250 млрд

Совокупная рыночная капитализация Amazon, Apple, Facebook и Alphabet в четверг увеличилась на $250 млрд после завершения основных торгов, когда компании выпустили квартальные отчеты. В совокупности эти компании стоят больше $5 трлн — это почти пятая часть общей стоимости компаний из S&P 500, пишет Bloomberg.

Крупнейшие IT-компании подорожали на $250 млрд после неожиданных отчетов

Четыре крупнейшие IT-компании США с разницей в полчаса опубликовали квартальные отчеты, которые превзошли ожидания рынка. Прибыль Amazon на акцию почти в 10 раз превысила прогнозы, а Apple установила рекорд. После отчетов совокупная рыночная стоимост // www.forbes.ru

Международное рейтинговое агентство Fitch ухудшило до «негативного» прогноз по суверенному кредитному рейтингу США.

Рейтинг при этом подтвержден на высшем уровне ААА, что обусловлено «структурной силой американской экономики, высоким подушевым доходом (населения) и динамичной бизнес-средой», а также резервным статусом доллара, который остается доминирующей мировой валютой, говорится в опубликованном в пятницу релизе Fitch.

Тем не менее, положение государственных финансов США «ухудшается», а какой-либо консодированный план по бюджетной консолидации на данный момент отсутствует, констатирует агентство.

Fitch ухудшило до «негативного» прогноз по рейтингу США | 01.08.20 | finanz.ru

Международное рейтинговое агентство Fitch ухудшило до «негативного» прогноз по суверенному кредитному рейтингу США. Рейтинг при этом подтвержден ... // www.finanz.ru

Заболеет ли доллар? Чем грозят вашим сбережениям деньги, «разбрасываемые с вертолета» в США

Комплекс мер по стимулированию экономики США оценивается в $2 трлн долларов. Такое крупное и одномоментное вливание денег вызывает вопрос о том, как это все скажется на американской валюте. Надо ли опасаться тем, кто хранит свои сбережения в долларах США? // www.forbes.ruВот фрагмент из письма, которое подписали 24 видных американских экономиста и инвестора: «Запланированные покупки активов связаны с риском обесценивания валюты и инфляции, и мы не думаем, что они достигнут цели ФРС по содействию занятости».

Нужно оговориться, что речь идет о коллективном письме, которое было написано 15 ноября 2010 года и адресовано тогдашнему главе ФРС Бену Бернанке. Лучшие умы Америки опасались тогда отрицательных последствий программы количественного смягчения, которая была направлена на борьбу с последствиями ипотечного кризиса 2008 года. С нынешних позиций видно, что эти опасения оказались напрасными: доллар устоял, и инфляция в стране находится на разумных уровнях.

Это бы неплохо и нашим монетаристам финансового блока вспоминать. Впрочем, у ЦБ лёгкое просветление, кажется, начинается - или ему пинками сверху ума вставляют.

Сейчас ситуация другая: во-первых, масштабы кризиса превосходят то, с чем мир столкнулись в 2008 году. Это признают практически все эксперты по макроэкономике. Во-вторых, стал существенно больше и разнообразнее вклад ФРС в тушение «пожара» коронавирусного кризиса. Экономисты прогнозируют, что портфель облигаций, займов и новых программ центрального банка увеличится до $8–11 трлн по сравнению с $4 трлн в прошлом году. В этом диапазоне портфель будет вдвое превышать размер, достигнутый после финансового кризиса 2007-2009 годов, и составит почти 50% годового объема производства в США.

Удастся ли санировать весь этот колоссальный поток денег, и не приведет ли он к резкому скачку инфляции, а значит и к обесцениванию доллара — большой вопрос.

Однако может и не привести.

Появился также новый источник поддержки бизнеса и населения страны в виде специальной программы на $2 трлн, которые «впрыскиваются» в экономику напрямую из бюджета страны. Правда, в нем таких денег нет, и эту дыру придется латать долгами — вероятнее всего, новыми выпусками государственных бумаг. Предполагается, что отношение долга США к ВВП достигнет 131% в 2020 году, превысив 119%, зафиксированных в 1946 году, сразу после Второй Мировой войны (см. рисунок 1). Все это способно существенно ослабить обменный курс доллара. Например, некоторые модели показываю, что при этих условиях японская йена может укрепиться к доллару на 15%.

15% - мелочь.

Важно также, что около 40% от всей суммы программы государственной поддержки — это безвозвратные, или «вертолетные», деньги. Так, по данным Министерства финансов США в рамках программы стимулирования, принятой в марте этого года, более 80 млн американцев уже получили свои $1200 прямо на личный банковский счет. Бумажные чеки — с именем президента Трампа на них — начали рассылаться по почте тем, у кого в деле нет информации о банковских реквизитах.

Чтобы понять масштаб американской программы помощи бизнесу и населению, скажем, что все наличные доллары (банкноты), которые находятся сейчас в обращении в США, оцениваются приблизительно в $1,7 трлн.

Следует также иметь в виду, что слабый доллар соответсвует сейчас интересам США, особенно на стадии кризиса.

Гуриева недолюбливаю, но тут не могу не согласиться.

По-видимому, он в целом прав в краткосрочной перспективе, м.б. в среднесрочной. Это, безусловно, еще вовсе не означает, что проблем у Америки и её экономики не будет - лишь то, что они заведомо придут не от размера госдолга. (Как и, к примеру, для наглядности, наши проблемы - не потому, что нефть упадёт до 15, и там и останется, модная такая пугалка была)

И уж, конечно, не от скорого краха доллара.

Судьба доллара: сбудутся ли предсказания о крахе американской валюты

Экономист Сергей Гуриев объясняет, почему все разговоры о девальвации доллара бессмысленны, а беспокоиться о росте долга США и надежности их валюты не стоит // www.forbes.ruКак обычно, в такой ситуации российские комментаторы вновь начинают предсказывать «крах доллара». Как обычно, нет никаких причин ожидать, что их предсказания сбудутся.

В резком наращивании госдолга США нет ничего особенного — увеличение долга произойдет и в других странах. По оценкам МВФ, средневзвешенное отношение общего госдолга к ВВП в развитых и развивающихся странах достигнет в 2020 году 101,5% — это самое большое значение в истории, превышающее даже пиковые уровни задолженности времен Второй мировой войны.

То, что Евросоюз пытается реализовать идеи Гамильтона, само по себе свидетельствует об их успехе. Это неудивительно: за более чем 200 лет американский госдолг стал самым надежным вложением, а доллар — ведущей резервной валютой. США ни разу не объявляли дефолт по своим долгам. Как главный экономист Всемирного банка Кармен Рейнхарт и бывший главный экономист МВФ Кеннет Рогофф пишут в книге «На это раз все будет иначе», в США бывали случаи банкротства отдельных штатов и городов, но никогда — федерального правительства.

Конечно, Америка дважды отказывалась от золотого стандарта (в 1933 и 1971 годах), фактически расплачиваясь по долгам бумажными долларами с более низким золотым эквивалентом. Поэтому во время каждого кризиса многие скептики опасаются резкого снижения покупательной способности доллара. Этот аргумент звучит следующим образом: «Если дополнительные облигации — на несколько триллионов долларов! — скупает Федеральная резервная система (ФРС), то она вбрасывает в экономику несколько триллионов вновь напечатанных долларов, а это не может не привести к всплеску инфляции».

Финансовый рынок считает, что сегодня в Америке нет таких рисков. В США есть ликвидные рынки и обычных долларовых облигаций, и облигаций, индексированных на инфляцию (Treasury Inflation-Protected Securities, TIPS). Разница их рыночной доходности и показывает прогноз инфляции рынком. Сегодня этот показатель находится на уровне 1,5% в год на ближайшие десять лет. Любой адепт теории долларовой гиперинфляции может сказать, что рынок ошибается. Это вполне возможно. Но если такой критик на самом деле верит в то, что он говорит, он может не давать советы другим, а зарабатывать огромные деньги, продавая в короткую обычные облигации и покупая на ту же сумму TIPS.

Почему печатание нескольких триллионов долларов не приводит к инфляции? Дело в том, что без такой мягкой денежной политики в Америке была бы не инфляция, а дефляция, что привело бы к еще более глубокому и затяжному спаду в экономике. Смягчение денежной политики во время рецессии — это ключевая рекомендация монетаристов (включая Милтона Фридмана, который в знаменитой книге «Монетарная история США», написанной вместе с Анной Шварц, объяснял глубину Великой депрессии именно тем, что США придерживались жесткой денежной политики). За счет резкого увеличения денежного предложения ФРС помогает американской экономике, а инфляция на уровне 1,5% в год является не только приемлемой, но даже слишком низкой.

Если госдолг США достигает беспрецедентных высот, почему рынок не боится не только инфляции, но и дефолта? Как, по мнению рынка, США собираются расплатиться по этим долгам? Оказывается, что это не очень сложная проблема. Дело в том, что и до кризиса, и тем более сейчас процентные ставки настолько низки, что США вполне может «вырасти из долга». Когда процентные ставки ниже темпов роста экономики, а бюджет сводится с первичным профицитом (то есть без учета обслуживания долга налогов хватает на финансирования госрасходов), отношение долга к ВВП не растет, а падает. Сейчас номинальная доходность по 10-летним облигациям составляет всего 0,6% в год (почти на 1 процентный пункт ниже инфляции). По прогнозам МВФ, после быстрого посткризисного восстановления в 2021-2022 годах американская экономика выйдет на реальные темпы роста около 2% в год.

Это сообщение редактировалось 02.08.2020 в 15:08

Примерно половина молодых американцев в возрасте от 25-ти до 34 лет планируют потратить до половины новых выплат от государства на покупку акций. Это может принести на фондовый рынок до $150 млрд, что станет заметным притоком и повлияет на ситуацию, предупредил Deutsche Bank

Большинство молодых американцев намерены потратить до половины предстоящих стимулирующих выплат от государства на инвестиции в акции, выяснил Deutcshe Bank, результаты его опроса передает CNBC.

Половина людей 25-34 лет планируют направить в акции 50% выплат, респонденты 18-24 лет — 40% выплат, а люди в возрасте 35-54 лет — 37% полученных сумм. Наименьшей доля оказалась среди людей старше 55 лет: они готовы инвестировать лишь 16% денег от государства. Согласно текущему плану, американцам выплатят по $1400 на каждого налогоплательщика.

В целом и среднем участники опроса готовы вложить в акции до 37% предстоящих выплат, сообщил Deutsche Bank. Учитывая, что, согласно плану президента США Джо Байдена, на стимулирование потребления населения будет выделено примерно $405 млрд, на фондовом рынке в конечном счете могут оказаться примерно $150 млрд. Поэтому господдержка может привести к значительному притоку денег на фондовый рынок, предупредил банк. Одновременно он оговорился, что не у всех получателей выплат есть трейдинговые аккаунты для начала торговли.

Молодые американцы решили потратить до половины выплат от государства на акции

Примерно половина молодых американцев в возрасте от 25-ти до 34 лет планируют потратить до половины новых выплат от государства на покупку акций. Это может принести на фондовый рынок до $150 млрд, что станет заметным притоком и повлияет на ситуацию, предупредил Deutsche Bank // www.forbes.ru

Iva> Молодые американцы решили потратить до половины выплат от государства на акции | Forbes.ru

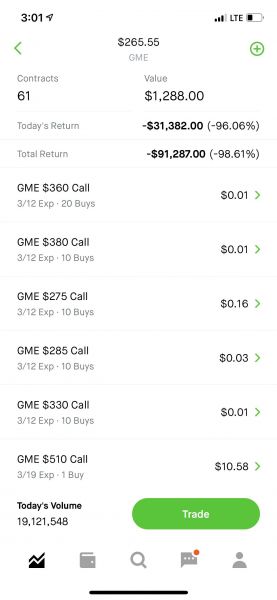

Иллюстрация с любимого сообщества "СтавкиНаВоллСтрите":

"Узнал, как покупать колл опционы вчера."

На картинке смотрим: куплено 61 контракт всего (каждый даёт право купить 100 акций GME по 360 или 380 или 275... долларов каждая до 2021-03-12 (или 19 марта), после чего контракты теряют силу и полностью обесцениваются). Сегодняшние убытки - $31382. Общие убытки - 91287 у.е.

Ну и ещё для смеха. Молодой человек 13 дней назад обещал съесть "призрачный перец", если GME упадёт до 200 у.е. за акцию. И... он его ест на камеру. Ну тоже вариант обучения тонкостям спекуляции на рынке...

Иллюстрация с любимого сообщества "СтавкиНаВоллСтрите":

r/wallstreetbets - Found out how to buy call options yesterday

8,953 votes and 1,429 comments so far on Reddit // www.reddit.com"Узнал, как покупать колл опционы вчера."

На картинке смотрим: куплено 61 контракт всего (каждый даёт право купить 100 акций GME по 360 или 380 или 275... долларов каждая до 2021-03-12 (или 19 марта), после чего контракты теряют силу и полностью обесцениваются). Сегодняшние убытки - $31382. Общие убытки - 91287 у.е.

Ну и ещё для смеха. Молодой человек 13 дней назад обещал съесть "призрачный перец", если GME упадёт до 200 у.е. за акцию. И... он его ест на камеру. Ну тоже вариант обучения тонкостям спекуляции на рынке...

r/wallstreetbets - Eating a ghost pepper because I'm an ape of my word

73,564 votes and 3,217 comments so far on Reddit // www.reddit.com

Это сообщение редактировалось 13.03.2021 в 04:43

30+ карт Америки, которые заставят вас усомниться во всем, что вы знаете о США

30+ Maps Of America That Will Make You Question Everything You Know About The USA

The USA Is A Wild Place, And These Maps Explain Exactly Why // en.kueez.com

о влиянии грузовиков-роботов на экономику США.

Автономные грузовики размажут наше общество по асфальту

Необходимо срочно вводить безусловный доход ввиду грядущего будущего робомобилей // interesno.cc

Рискованная игра Байдена для Америки и всего мира

Эксперты британского журнала «Экономист» считают, что беспрецедентные меры поддержки, объявленные на этой неделе, представляют собой невероятно высокую ставку как для Америки, так и для всего мира в связи с тем, что экономика перегревается. Согласно их оценкам, меньший объём мер поддержки был бы предпочтительнее. // inosmi.ruПережив мрачные прогнозы по поводу роста экономики, сделанные прошлым летом, сегодня США ещё больше стимулируют и без того раскаленную от принимаемых мер экономику. Законопроект президента Джо Байдена об экономическом стимулировании в размере 1,9 триллиона долларов, который он был намерен подписать уже после выхода из печати этого номера «Экономиста», является частью суммы расходов связанных с пандемией, равной почти 3 триллионам долларов (14% докризисного ВВП), одобренной с начала декабря, и частью в общей сложности 6 триллионов долларов, выплаченных с начала кризиса. Стало известно, что согласно принятым планам, Федеральная резервная система и Министерство финансов США в этом году вложат в банковскую систему около 2,5 триллиона долларов, а процентные ставки останутся около нуля. По оценкам британских экспертов, на протяжении десяти лет после глобального финансового кризиса 2007-2009 гг. американские экономисты-полисимейкеры действовали довольно робко. Сегодня они действуют свободно.

По мнению издания, вероятный результат новой линии — это восстановление экономики, которое было невозможно представить весной 2020 года. Ведь уже в январе розничные продажи в Америке были на 7,4% выше, чем годом ранее, поскольку большинство американцев получило от правительства чек на 600 долларов в рамках предыдущей программы поддержки. Люди, будучи заперты дома и не имея возможности тратить столько, сколько обычно тратили в ресторанах, барах и кинотеатрах, за последний год накопили 1,6 триллиона долларов. Пакет мер поддержки Байдена предусматривает выплату большинству американцев ещё дополнительно 1400 долларов на человека Эксперты выделяют тот факт, что существенная часть наличных денег оказалась в руках бедного населения, которое, вероятнее всего, потратит их, когда экономика полностью возобновит работу, что отнюдь нехарактерно для богатой страны. Согласно некоторым прогнозам, если вакцинация будет продолжена и США не столкнутся с новым штаммом коронавируса, то к концу этого года уровень безработицы должен стать ниже 5%.

В Лондоне замечают, что позитивные новости отнюдь не ограничиваются только Америкой. Исследования промышленного сектора демонстрируют хорошие показатели даже в еврозоне, которая, согласно оценкам, отстает по темпам вакцинации и противостоянию новым штаммам коронавируса и оказывает меньшую поддержку населению, чем США.

Однако «Экономист» задаётся вопросом: удастся ли ввести в оборот триллионы долларов? Нет причин сомневаться в ближайших планах Федрезерва, замечают эксперты, но при этом невозможно предсказать окончательный исход американского эксперимента и возможно, что ФРС будет вынужден «охладить» экономику, подняв процентные ставки с целью снизить инфляцию, а более высокие ставки повлияют на рынок активов, чем могут спровоцировать конфликт с правительством, долги которого все больше увеличиваются.

Программа помощи Байдена — очень рискованная игра, уверены британцы. Если план удастся, то Америка избежит чудовищной ловушки, связанной с низкой инфляцией и низкими процентными ставками, в которой застряли Япония и Европа. Другие центральные банки, возможно, будут копировать новую стратегию ФРС, и масштабные бюджетные меры поддержки могут стать стандартной реакцией на рецессию.

Как считает «Экономист», риск заключается в том, что Америка останется с растущими долгами, проблемой инфляции, а доверие к Центральному банку будет поставлено под вопрос. И согласно оценкам Лондона, меньший объём мер поддержки был бы гораздо предпочтительнее.

Журнал резюмирует: к сожалению, неспокойная политическая жизнь Америки не позволяет чётко настроить выработку политических решений, а демократы хотели получить все, что было возможно. Рискованная игра Байдена лучше, чем бездействие. Но никто не должен сомневаться в размере его ставки.

Банки Goldman Sachs и Morgan Stanley в пятницу, 26 марта, распродали акции на сумму почти $19 млрд, спровоцировав резкое падение стоимости нескольких китайских технологических компаний и американских медиа-группов, пишет Financial Times.

Goldman Sachs еще до открытия рынка в США 26 марта распродал в рамках пакетных сделок акции китайских компаний Baidu, Tencent Music Entertainment Group и Vipshop Holdings на сумму в $6,6 млрд, написал Bloomberg со ссылкой на письмо банка клиентам. После этого банк продал акции компаний ViacomCBS, Discovery, Farfetch, iQiyi и GSX Techedu на сумму в $3,9 млрд.

Утром в пятницу Morgan Stanley распродал акции на $4 млрд, а во второй половине дня — еще на $4 млрд. Изначально Morgan Stanley позволял инвесторам-покупателям выбирать отдельные акции, но позже начал настаивать на сделках в формате «все или ничего», когда трейдерам предлагалось купить сразу всю корзину доступных ценных бумаг, рассказали FT два источника.

«В высшей степени необычно»: Goldman Sachs и Morgan Stanley за день распродали акции на $19 млрд

Goldman Sachs и Morgan Stanley в пятницу устроили крупную распродажу акций китайских IT-гигантов и американских компаний, совершив сделки почти на $19 млрд. Трейдеры задаются вопросами, что стоит за беспрецедентной ликвидацией активов и могут ли банки с Уолл-стрит знать что-то, что пока недоступно другим // www.forbes.ru

Iva> «В высшей степени необычно»: Goldman Sachs и Morgan Stanley за день распродали акции на $19 млрд | Forbes.ru

Bloomberg сообщает более подробную информацию о таинственных сделках с блоками сегодня утром, отмечая, что Goldman Sachs как главный брокер несет ответственность за демпинг большинства блоков (включая акции Baidu, Tencent Music и Vipshop на сумму 6,6 млрд долларов; затем следует продажа акций ViacomCBS, Discovery, Farfetch, iQiyi и GSX Techedu на 3,9 миллиарда долларов).

По сообщениям людей, знакомых с этим вопросом, большая часть незарегистрированных размещений акций управлялась Morgan Stanley от имени одного или нескольких нераскрытых акционеров.

Результатом массового давления со стороны продавцов стала кровавая бойня для акций китайских технологических компаний (которая была встречена еще большей стеной количественных покупок в последний час дня, как мы подробно описали здесь) ...

Но оставался вопрос - какой фонд (или фонды) на самом деле стоял за продажей?

У нас может быть ответ, поскольку IPO Edge сообщает , по словам людей, знакомых с вопросом, что ликвидация холдингов в нескольких крупных брокерских компаниях инвестиционных банков была связана с хедж-фондом Tiger Cub Archegos Capital Management LLC .

Общей нитью является несуществующий основатель Tiger Asia Management LLC Билл Хван, который сейчас руководит Archegos Capital. Его фонд был и может оставаться крупным владельцем акций как ViacomCBS, так и Discovery. Г-н Хван не ответил на телефонные звонки, электронные письма или сообщения Bloomberg, отправленные IPO Edge.

Was This The Fund That Sparked The Massive Media Stock Liquidations Yesterday?

ZeroHedge - On a long enough timeline, the survival rate for everyone drops to zero // www.zerohedge.com

Iva> «В высшей степени необычно»: Goldman Sachs и Morgan Stanley за день распродали акции на $19 млрд | Forbes.ru

выяснилось, что это проблемы не американской, а корейской экономики

и скорее японской и швейцарской

выяснилось, что это проблемы не американской, а корейской экономики

рупные транснациональные банки понесли многомиллиардные убытки в результате краха хедж-фонда Archegos Capital, которым управлял южнокорейский миллиардер Билл Хванг.

Фонд с активами на 10 млрд долларов, управлявший личным состоянием Хванга и членов его семьи, допустил дефолт по маржинальным требованиям одного из своих брокеров, запустив каскад маржин-коллов, которые покончили с фондом меньше чем за сутки.

О проблемах Archegos стало известно в пятницу, когда Morgan Stanley, Goldman Sachs и Deutsche Bank неожиданно начали распродавать акции на внебиржевом рынке на десятки миллиардов долларов.

Goldman, предлагая клиентам бумаги, уточнил, что возможность дешево купить появилась из-за вынужденной ликвидации позиций одним из фондов. Источники CNBC и IPO Hedge сообщили, что речь идет об Archegos.

Под распродажу попали в том числе акции китайских IT-гигантов. Как отмечает Bloomberg, в общей сложности Deutsche, Morgan Stanley и GS сбросили бумаги на 30 млрд долларов, отправив котировки в крутое пике и оставив рынки в недоумении.

Без новостей акции ViacomCBS и Discovery в пятницу рухнули на 27%, Baidu - на 20%, Farfetch и китайской платформы для онлайн-видео с листингом в США IQIYI - на 14%.

Archegos покупал акции «с плечом» (то есть добавлял к клиентским деньгам заемные, чтобы увеличить прибыль), а занимал одновременно и длинные, и короткие позиции в акциях, пишет Business Insider.

и скорее японской и швейцарской

Вслед за Archegos гигантские убытки получили банки, которые его обслуживали. Крупнейший инвестбанк Японии Nomura сообщил в понедельник, что может потерять 2 млрд долларов из-за транзакций с «американским клиентом». Убыток перекроет годовую прибыль банка.

Credit Suisse, второй в Швейцарии по размеру активов, предупредил о значительных убытках, не назвав сумму. Источники Reuters, знакомые с ситуацией, оценивают ее в 3-4 млрд долларов.

Дефолт корейского миллиардера посеял хаос в мировой банковской системе

Крупнейшие глобальные банки получили миллиарды долларов убытков из-за краха хедж-фонда Archegos. // www.finanz.ru

Iva>> «В высшей степени необычно»: Goldman Sachs и Morgan Stanley за день распродали акции на $19 млрд | Forbes.ru

Крах Archegos Capital Management может стать хорошим сигналом «денежным мешкам» скупить подешевевшие акции, но в то же время привести к ужесточению политики маржинального кредитования со стороны крупнейших брокеров. История показала, что под микроскопом изучаются переводы на несколько тысяч долларов, но закрываются глаза на многомиллиардные спекуляции, несущие в себе потенциальные риски обрушения огромных банковских холдингов. О последствиях рассуждает автор Telegram-канала bitkogan, профессор Высшей школы экономики Евгений Коган

Крах Archegos: сигнал «денежным мешкам» или напоминание о риске

Крах Archegos Capital Management может стать хорошим сигналом «денежным мешкам» скупить подешевевшие акции, но в то же время привести к ужесточению политики маржинального кредитования со стороны крупнейших брокеров. История показала, что под микроскопом изучаются переводы на несколько тысяч долларов, но закрываются глаза на многомиллиардные спекуляции, несущие в себе потенциальные риски обрушения огромных банковских холдингов. О последствиях рассуждает автор Telegram-канала bitkogan, профессор Высшей школы экономики Евгений Коган // www.forbes.ru

Iva> «В высшей степени необычно»: Goldman Sachs и Morgan Stanley за день распродали акции на $19 млрд | Forbes.ru

Трейдера Билла Хвана обвиняли в инсайдерской торговле, ему запрещали торговать на гонконгском рынке, а Reuters прозвал его ходячим фактором риска. Теперь Credit Suisse и другим крупным банкам грозят миллиардные убытки из-за его фонда. Как Хвану удалось скопить состояние в $10 млрд, а Forbes даже не догадывался, что он стал одним из богатейших людей на Уолл-стрит?

Главная загадка Уолл-стрит: как трейдер, прозванный ходячим фактором риска, заработал $10 млрд втайне от всех

Трейдера Билла Хвана обвиняли в инсайдерской торговле, ему запрещали торговать на гонконгском рынке, а Reuters прозвал его ходячим фактором риска. Теперь Credit Suisse и другим крупным банкам грозят миллиардные убытки из-за его фонда. Как Хвану удалось скопить состояние в $10 млрд, а Forbes даже не догадывался, что он стал одним из богатейших людей на Уолл-стрит? // www.forbes.ru

Iva> «В высшей степени необычно»: Goldman Sachs и Morgan Stanley за день распродали акции на $19 млрд | Forbes.ru

Morgan Stanley опередил конкурентов, продав часть активов рухнувшего фонда Archegos на $5 млрд за ночь до их массовой распродажи другими банками. По данным CNBC, Morgan Stanley предложил акции со скидкой, не раскрыв покупателям, что это лишь первый пакет из тех, что скоро попадут на рынок. Это помогло ему избежать существенных потерь, в отличие от некоторых других инвестбанков

Morgan Stanley продал активы рухнувшего фонда Archegos на $5 млрд за ночь до массовой распродажи

Morgan Stanley опередил конкурентов, продав часть активов рухнувшего фонда Archegos на $5 млрд за ночь до их массовой распродажи другими банками. По данным CNBC, Morgan Stanley предложил акции со скидкой, не раскрыв покупателям, что это лишь первый пакет из тех, что скоро попадут на рынок. Это помогло ему избежать существенных потерь, в отличие от некоторых других инвестбанков // www.forbes.ru

Американские работодатели наняли в марте больше работников, чем ожидалось. Это вызвано увеличением числа вакцинаций и ростом объема средств, выделенных правительством на борьбу с пандемией коронавируса, что укрепило ожидания экономического ренессанса.

Рынок труда США уверенно восстанавливается

Американские работодатели наняли в марте больше работников, чем ожидалось. Это вызвано увеличением числа ва... // www.finversia.ru

Тут демократы, желающие повысить налоги на бизнес в США, опасаясь последствий выдвинули "гениальную" идею.

Администрация Джо Байдена запускает кампанию с целью добиться повышения корпоративных налогов в крупнейших экономиках мира, чтобы снизить риски вывода прибыли в офшоры после сильнейшего с 1990х повышения налоговой нагрузки в США.

Уговорить союзников установить общемировую минимальную ставку корпоративного налога Байден доверил главе Минфина Джанет Йеллен.

В понедельник она выступит с речью в Чикагском совете по международным отношениям, а затем предложит обсудить эту же идею на ежегодной весенней сессии Международного фонда и Всемирного банка, пишет Axios.

Администрация Байдена, напомним, предлагает повысить корпоративный налог в США с 21% до 28%, а также с 10,5% до 21% поднять ставку налога на зарубежные прибыли крупных компаний.

По данным Tax Foundation, средняя ставка в G7 - 24%, а 9 стран из G20 в последнее время снижали налоги.

По словам Йеллен, минимальный корпоративный налог нужен, чтобы «остановить гонку налоговых уступок».

США призывают поднять налоги по всему миру

Глава Минфина Джанет Йеллен предлагает установить общемировую минимальную ставку корпоративного налога. // www.finanz.ru

заинтересовался этим Archegos Capital, бегло прогуглил, чем он владел,

да собсно, первое попавшееся - Крах Archegos: сигнал «денежным мешкам» или напоминание о риске | Forbes.ru

посмотрел статистику курса акций, и возникло впечатление, что его сознательно слили.

У большинства упомянутых названий в конце 20 года (у некоторых вообще в феврале 21-го) начинается резкий взлет вплоть до кратных значений котировок.

Причем, это касается американских акций, а не китайских.

То есть, явно нечто подозрительное и грозящее обвалом. Понятно если б по одной позиции, но по большинству - это вызывает вопросы. Не накручивал ли кто-то цену специально, чтоб обвалить. Или может они сами накручивали, но опоздали со сбросом..

Но ситуация выглядит в любом случае очень подозрительной.. Сознательно набирать многолярдные пакеты такого добра и держать, не уходя в стабильное - очень странная стратегия.. Хотя мож как я никогда этим не занимался, и психологии не понимаю, но выглядит странно..

да собсно, первое попавшееся - Крах Archegos: сигнал «денежным мешкам» или напоминание о риске | Forbes.ru

посмотрел статистику курса акций, и возникло впечатление, что его сознательно слили.

У большинства упомянутых названий в конце 20 года (у некоторых вообще в феврале 21-го) начинается резкий взлет вплоть до кратных значений котировок.

Причем, это касается американских акций, а не китайских.

То есть, явно нечто подозрительное и грозящее обвалом. Понятно если б по одной позиции, но по большинству - это вызывает вопросы. Не накручивал ли кто-то цену специально, чтоб обвалить. Или может они сами накручивали, но опоздали со сбросом..

Но ситуация выглядит в любом случае очень подозрительной.. Сознательно набирать многолярдные пакеты такого добра и держать, не уходя в стабильное - очень странная стратегия.. Хотя мож как я никогда этим не занимался, и психологии не понимаю, но выглядит странно..

Планы администрации Джо Байдена потратить 2 триллиона долларов на инфраструктурные проекты, вливая деньги в уже перегретую американскую экономику, могут обернуться «разрушительным крахом», заявил в интервью CNBC миллиардер-инвестор Стенли Дракенмиллер.

Бывший управляющий фонда Джорджа Сороса Quantum, сыгравший с ним против Банка Англии в 1991 году, Дракенмиллер считается одним из самых успешных инвесторов Уолл-стрит с личным состоянием в 4,8 млрд долларов.

По его словам, хотя планы Байдена ориентированы на помощь бедным, именно бедные и пострадают от последствий его политики. Влив 6 триллионов долларов в экономику, из которых треть пошла на прямые выплаты населению, США получили «самое быстрое восстановление в истории», отмечает Дракенмиллер: на сопоставимый отскок после Великой депрессии ушло 10 лет.

Но жать на газ, когда машина несется на всей скорости, чревато вылетом в кювет. «Если бы я был Дартом Вейдером и хотел бы уничтожить экономику США, я бы пошел на агрессивные расходы в тот момент, когда экономика уже перегрета», - говорит Дракенмиллер.

Результатом такой политики обычно являются инфляция и пузырь, и «мы уже имеем и то, и другое», отмечает он. Темпы роста потребительских цен в США - на максимуме с 2008 года, базовая инфляция рекордная за 30 лет, а на рынке товаров - беспрецедентная с начала 1980х.

В то же время вливания центробанков на 10 триллионов долларов породили ралли на рынках от акций до сырья и подбросили капитализацию глобальных фондовых бирж до беспрецедентных 125% ВВП.

«Это самый большой пузырь в моей карьере», - говорит Дракенмиллер.

Пузырь, инфляция, взрыв: Американский миллиардер предрек крах экономике Байдена

Попытка залить триллионы в уже перегретую экономику приведет к «разрушительному крушению», считает миллиардер Стэнли Дракенмиллер. // www.finanz.ru

бизнес и люди бегут из Калифорнии.

О планах Disney сообщило издание Winknews. По сведениям журналистов, компания объявила о переводе 2000 рабочих мест в другой штат ради получения налоговых льгот на $580 млн.

Среди сотрудников, которых ждёт переезд, — специалисты, отвечающие в Disney за финансы, HR, технологии, коммуникации и креатив. Средняя зарплата на этих должностях в компании — $120 000 в год.

В Disney подтвердили планы на переезд и заявили, что отдали предпочтение Флориде из-за её благоприятного бизнес-климата, лучших цен на жильё, низкого подоходного налога и комфортного дорожного трафика. Однако эксперты считают, что решающим аргументом для выбора штата стал всё же денежный вопрос, тогда как сотрудники гиганта развлечений могут оказаться перед сложным выбором.

Disney перевезёт 2000 своих сотрудников из одного штата в другой ради налоговых льгот на $580 млн

Один из крупнейших медиахолдингов индустрии развлечений The Walt Disney Company переместит около 2000 своих сотрудников из Калифорнии во Флориду (США). Пойти на такой шаг компания решилась из-за соблазнительных налоговых условий: в Орландо, где разместится новая штаб-квартира Disney, за создание такого количества рабочих мест положены солидные льготы. // secretmag.ru

>>отдали предпочтение Флориде

digger> Жара и влажность, комары и крокодилы.

Не крокодилы, а аллигаторы. Такие симпатяшки!

digger> Жара и влажность, комары и крокодилы.

Не крокодилы, а аллигаторы. Такие симпатяшки!

Прикреплённые файлы:

Доллар заметно подорожал на форексе и Московской бирже в пятницу на фоне статистики по рынку труда США, показавшей быстрое восстановление рабочих мест в крупнейшей экономике мира.

Индекс доллара, отражающий курс к шести ключевым мировым валютам, на 17.50 мск растет на 0,6% и обновляет максимум за две недели.

Курс евро к доллару падает на 0,6% и находится в шаге от самого низкого значения с начала апреля, в то время как британский фунт дешевеет на 0,4%, а японская иена - на 0,5%

Доллар обновил максимум после данных по рынку труда США

Американская экономика создала почти миллион рабочих мест в июле. // www.finanz.ru

Schiff Gold: ФРС пытается скрыть от американцев страшную правду о долларе

Федеральная резервная система пытается скрыть реальное состояние экономики Соединенных Штатов. // politros.comФРС покупает миллиарды казначейских облигаций через свою программу QE каждый месяц, сохраняя доходность искусственно низкой. Это посылает сигнал на рынки, что все федеральные заимствования и расходы на самом деле не являются проблемой.

Однако не стоит забывать о том, что за последний год баланс ФРС взлетел до рекордных уровней. Вся печать денег, необходимая для покупки облигаций, создает инфляционное давление. Это также маскирует истинный экономический риск, как объяснил экономист Даниэль Лакаль в интервью NTD News.

любопытная карта-табличка, данные за 2015 год

медианная цена дома и акра земли по штатам

медианная цена дома и акра земли по штатам

Прикреплённые файлы:

«Специалисты не отвергают труд и работу как таковую — они просто больше не стремятся построить карьеру»

Понятие карьеры давно приобрело негативную окраску: оно теперь не про развитие навыков и лучшую жизнь, а про подчинение и выносливость, говорит журналист Чарли Ворцел.

Плохие сотрудники, безусловно, существуют, говорит журналист: они могут вести себя неуважительно по отношению к коллегам, срывать сроки, не идти на контакт и не реагировать на просьбы, от которых зависит успех целых команд.

Однако Питерсон, по словам журналиста, не предоставила ни одного примера, который бы подтвердил, что уволенный сотрудник — из их числа. Так что проблема, скорее всего, кроется в неэффективном управлении.

Компетентный начальник сразу говорит, чего ждёт от работника. Если хочет, чтобы сотрудник на грядущей неделе уделил больше времени важному для фирмы проекту, то заранее предупредит, что придётся пару раз задержаться — чтобы тот скорректировал свои планы. После предложит дополнительные выходные или денежную компенсацию.

«Специалисты не отвергают труд и работу как таковую — они просто больше не стремятся построить карьеру» — Мнения на vc.ru

Понятие карьеры давно приобрело негативную окраску: оно теперь не про развитие навыков и лучшую жизнь, а про подчинение и выносливость, говорит журналист Чарли Ворцел. // vc.ru

Copyright © Balancer 1997..2025

Создано 21.09.2012

Связь с владельцами и администрацией сайта: anonisimov@gmail.com, rwasp1957@yandex.ru и admin@balancer.ru.

Создано 21.09.2012

Связь с владельцами и администрацией сайта: anonisimov@gmail.com, rwasp1957@yandex.ru и admin@balancer.ru.

Iva

Iva

инфо

инфо инструменты

инструменты Fakir

Fakir

stas27

stas27

Serg Ivanov

Serg Ivanov

Iva

Iva

Bredonosec

Bredonosec

Iva

Iva

digger

digger

Iva

Iva